当前位置:网站首页>DeFi 项目中的治理Token

DeFi 项目中的治理Token

2022-08-09 08:25:00 【元宇宙中心】

治理Token的作用

区块链项目的Token各有各的用途。有些是价值存储,例如比特币,可用于存储价值和流通价值。

除比特币外,部分代币可以支付交易费用,ETH用于支付gas费用;有的用作工作权,只能质押一定数量的代币参与网络的出块,如各种PoS代币(如EOS、Harmony等);有些可以获取交易费用,比如 kyber 通过销毁代币来获取价值;一些代币是基于治理的,例如 MKR、0x 和其他Token。当然,大多数代币都有不止一个用途。有些代币既可以收取费用,也可以用于治理,例如 MKR 和 Kyber。

DeFi治理Token的溢价主要源于项目本身锁定的资产规模,这也与安全性有关。随着锁定资产规模的增加,对治理的博弈需求也在增加。

MakerDAO VS.化合物

MakerDAO 的治理Token是 MKR。 MKR 是一种投票权。与EOS类似,DPOS的头部项目,持有EOS可以参与21个超级节点的选举,超级节点代表社区发起提案和投票。 MKR 也有类似的功能。 MKR 持有者投票决定系统中的风险参数,比如抵押品选择、清算比例、稳定费等。稍微思考一下,可以看到散户的投票权基本没用,大玩家有权利决定。

MKR 享受项目红利。用户在赎回抵押资产时,需要用 MKR 支付利息,这个 MKR 会被销毁。如果 MakerDAO 项目运行良好,MKR 的销毁速度将有助于提高 MKR 的单价。

“3.12”黑天鹅事件导致 MakerDAO 产生了约 500 万美元的系统坏账,并导致 MKR 的价格一度跌至 200 美元。为此,有必要拍卖更多的平台币MKR来弥补平台的损失。这些 MKR 被出售为 DAI,DAI 被销毁,直到系统处理坏账。投标人竞标固定数量的 DAI 并购买越来越少的 MKR,直到出价最高的人获胜并且系统的债务得到偿还。

假设黑天鹅的影响持续,系统的坏账持续增加,那么 MKR 的跌势将持续。另外,在流动性方面,市场非常缺乏 DAI 参与 MKR 拍卖,所以Maker 迅速开通了 USDC 超额抵押通道,弥补了市场上 DAI 流动性的不足。

Compound 的治理Token

COMP 代币总量为 1000 万枚,协议用户每日奖励 423 万枚 COMP 代币(占总数的 42.3%)将被放入一个“Reservoir”智能合约中,每个以太坊区块将转出 0.5 个 COMP(每天大约2880 COMP,也就是说423万COMP需要4年才能分发),等待协议分发。

每天 COMP 的一半分配给资产提供者,另一半分配给借款人。最活跃的资产每天也获得最多的补偿,因此分配会随着市场的变化而变化。

任何社区成员都可以提出对 Compound 协议的更改。更改可能包括添加新资产、更改用于设置给定资产利率的模型或取消资产。

治理Token值得投资吗?

由于大多数 DeFi 项目允许代币持有者分享协议产生的部分利益,无论是通过参与治理、成为流动性提供者,还是简单地持有代币,代币都拥有分享协议利益的经济权利。所以我们可以使用传统金融市场的市盈率估值模型(Price-to-Earning Ratio for short PE)来对各种DeFi协议的Token进行估值。

PE的计算公式是“每股价格(P)除以每股收益(EPS)”,这是目前证券市场上使用最广泛的指标之一。它通过股价与每股收益的比率来反映公司的价值,反映公司未来的盈利能力。市盈率高的资产通常意味着该资产要么被高估,要么市场对其有很高的增长预期。反之亦然,如果一项资产的市盈率较低,则意味着该资产要么被低估,要么对其未来增长的预期较低。

计算表明,在所有附加Token的 DeFi 项目中,有两个明显的异常值:Augur (REP) 和 0x (ZRX),比率分别为 16,761 和 6,935。这种现象可能表明投资者对流动性和衍生品协议都有很大的增长预期。

在传统金融市场中,许多高增长科技股的市盈率在 50 到 100 之间是正常的:例如,Netflix 目前的交易价格在 86 左右。因此,那些市盈率低于 100 的 DeFi 协议 意味着当前代币价格相对于当前收益而言是相对公平的。

边栏推荐

猜你喜欢

随机推荐

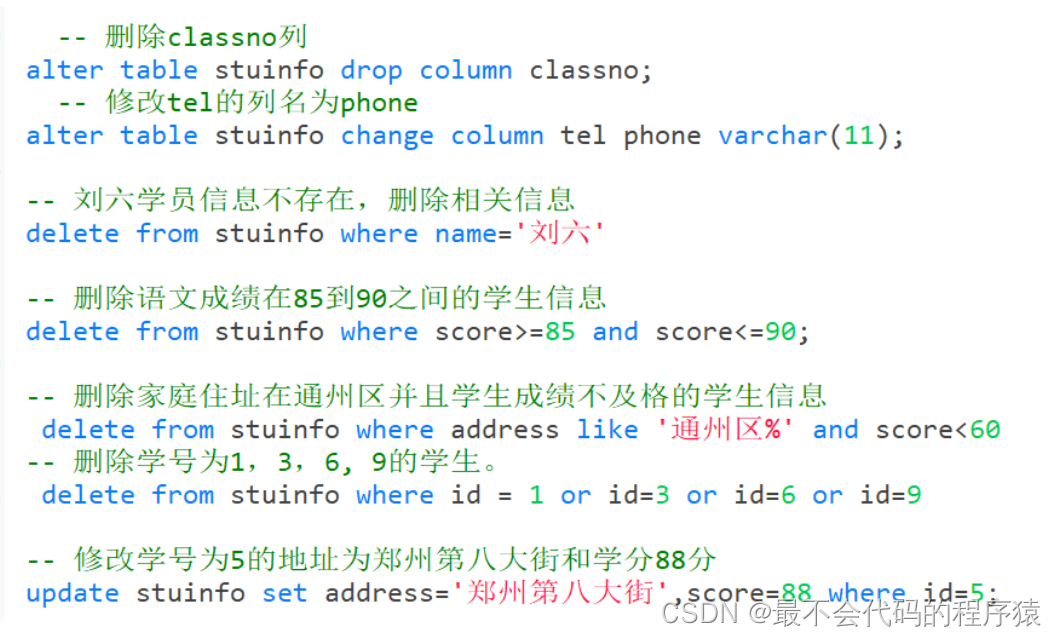

SQL存储过程

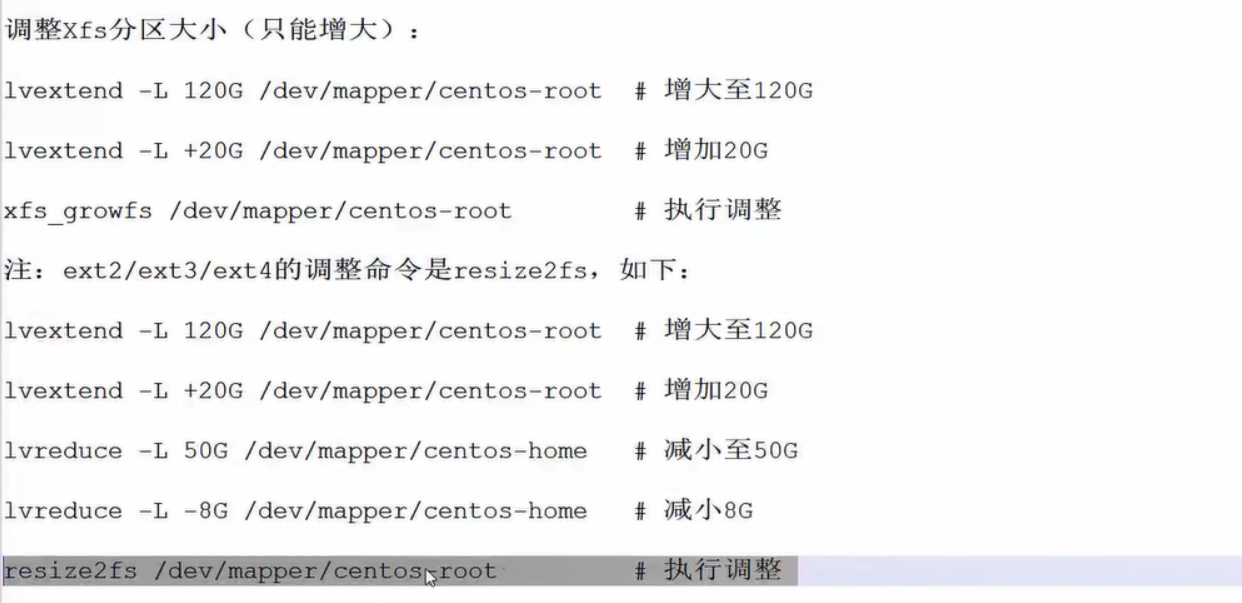

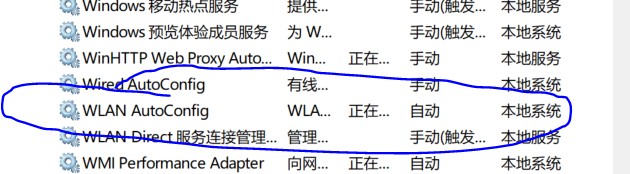

VLAN与静态VLAN的配置

静态路由的原理与配置

SAE定时备份博客数据库

C语言笔记 学习预处理 学习宏定义

Non-decreasing Array

可能导致Loadrunner检查点中savecount为0的分析

The Martian - Simple Math Problems

GBJ610-ASEMI超薄整流扁桥GBJ610

传输层协议介绍

Shell之函数与数组

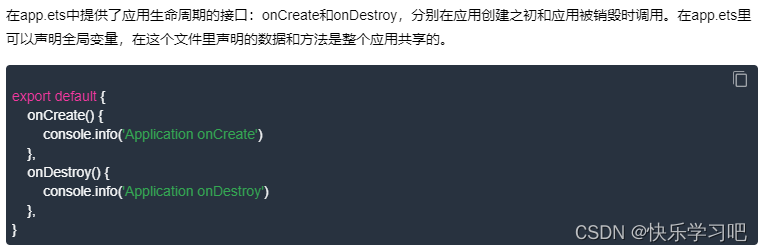

eTS UI开发学习

Set集合

scp上传文件到远程服务器

我这是来宣传一下

编程洗衣机:字符串输出后的乱码

The working principle of switch

SOLIDWORKS Simulation教程:计算物体的固有频率

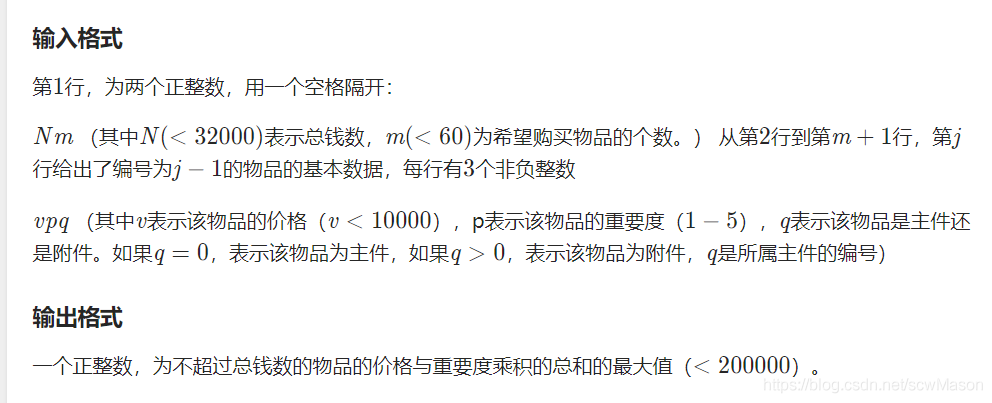

P1064 金明的预算方案

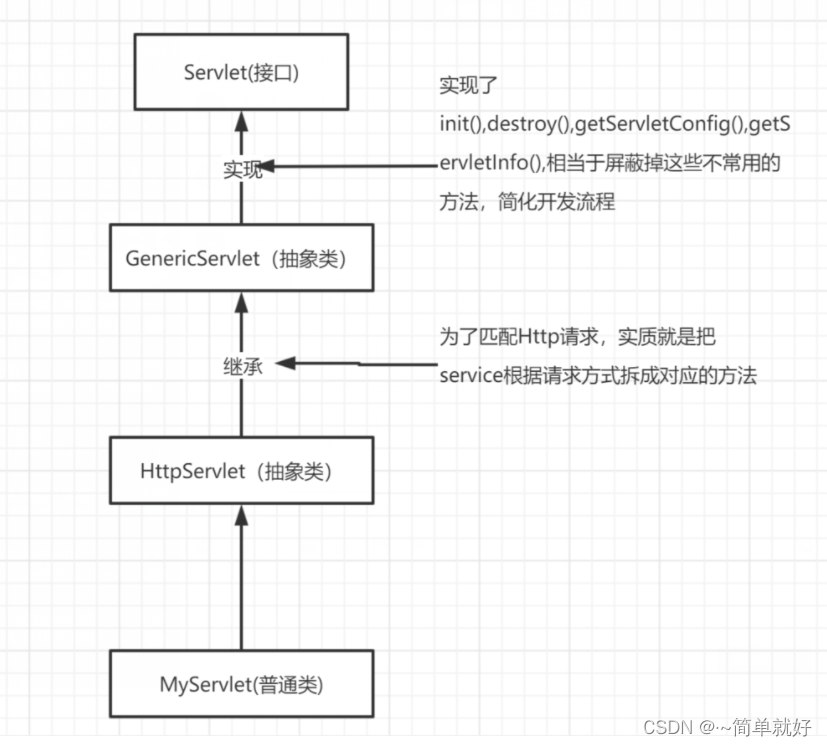

The Servlet,